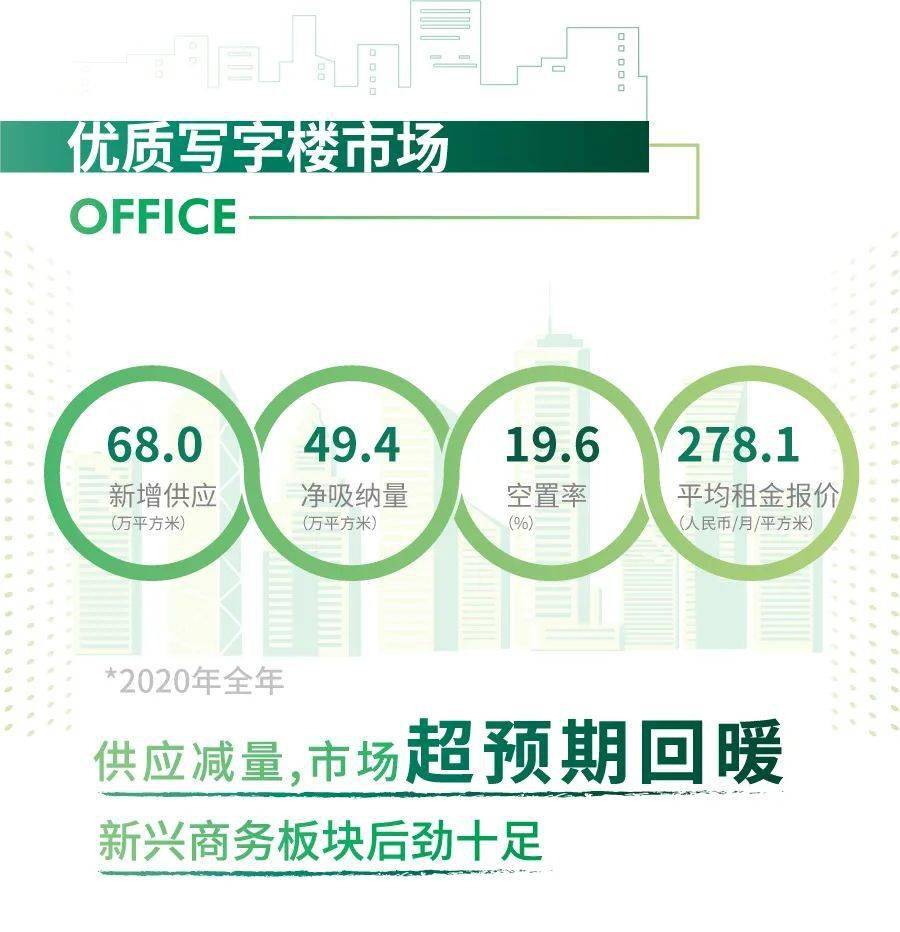

2020年上海写字楼市场因部分新项目延后交付,仅录得约68万平方米的新增供应,同比减少32%。下半年市场快速复苏,需求增长超预期,具性价比的新入市楼宇激活大面积租赁需求,全年净吸纳量录得49.4万平方米,同比提升67%。综合市场整体供需,年末空置率较去年同期微幅上升0.2个百分点至19.6%。虽然,租金报价全年下跌4.4%,但随着市场下半年需求强势回暖,租金降幅逐步收窄,第四季度环比跌幅仅录得0.3%。

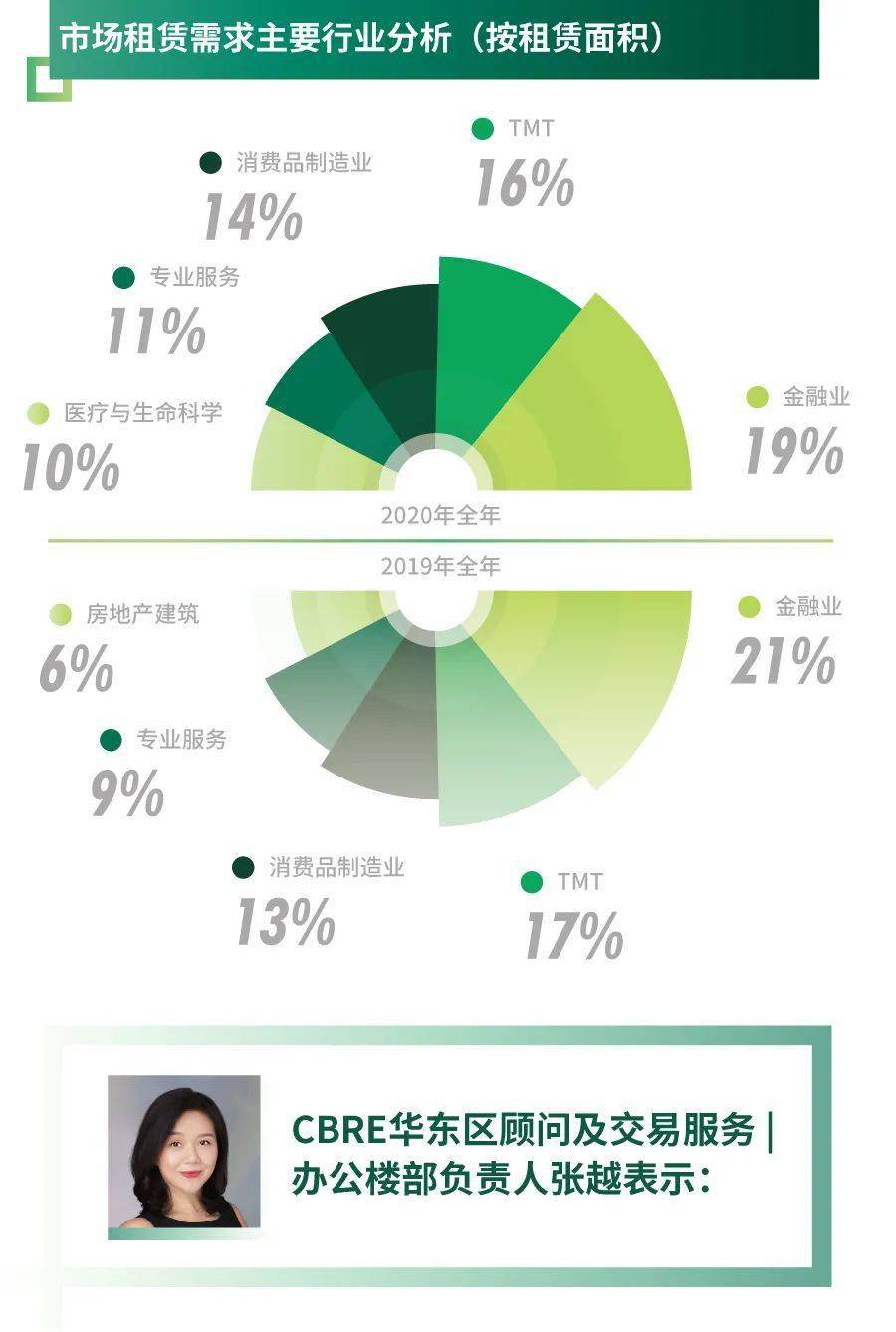

纵观全年,金融业(19%)、TMT(16%)、消费品制造业(14%),专业服务(11%)以及医药和生命科学(10%)为主力需求行业来源。区域市场来看,总部型企业、制造业租户较多地选址供应充足、租金具有竞争力的新兴商务区。 滨江区域如北外滩、外滩和黄浦滨江,凭借良好的楼宇品质和紧邻核心商务区的区位优势成为金融业、TMT和专业服务业主力青睐的区域。随着上海优质写字楼市场的不断拓宽和成熟,叠加政府和业主多元化的补贴措施、灵活的招商策略,将进一步助力多点化产业集聚发展,提升租户粘性。

“展望2021年,受项目延期入市的影响,上海写字楼市场计划入市项目近140万平方米。 随着多家外资券商实现控股,外资全资基金和期货成功落地,上海进一步对外开放的政策红利在金融等高端服务业中加速显现,新一轮设立扩张的办公需求已然启动。与此同时内资传统金融和TMT行业等亦加深跨行业联动与创新,近期直销银行等新型金融企业办公需求快速涌现。市场合理租金水平提供升级扩租窗口,而新兴楼宇数字化、智能化物业管理领域发展空间不断拓宽,写字楼未来供应聚焦的滨江板块如徐汇滨江、北外滩有望推动新的需求加速落地。在此推动下,我们预计2021年上海写字楼租赁需求将延续稳健复苏的表现。”

2020年上海零售物业市场录得一个新项目于第四季度开业,即位于长风板块的桃源商业广场,体量约5.8万平方米。虽全年新增供应有限,但核心商圈有三个存量项目完成闭店改造;除物业外观的升级调整外,还通过引入联合办公、美食社交平台等创新业态以强化社交属性。 伴随着下半年消费氛围持续回暖带动品牌租赁活动逐渐活跃,净吸纳量亦在第三季度由负转正并持续攀升,年末空置率回落至疫情前水平。尽管购物中心首层平均租金全年下调4.0%,但跌幅呈逐季收窄趋势。

品牌方面,餐饮业态在疫情中再次完成调整优化与品牌焕新并成为年度主力需求,占比高达40%,其中以火锅为首的中餐及受资本青睐的咖啡茶饮扩张最为活跃;服饰业态中,运动与奢侈品牌继续看好上海零售市场,始祖鸟分别在浦西与浦东开出阿尔法中心店与始祖鸟之家旗舰店,Goyard上海第二家店选址上海国金中心,新进小众品牌如GCDS、ADLV、Stussy等选址核心商圈成熟项目;此外新兴业态为商业增添多元化因素,新能源汽车与照相馆持续布局,沉浸式剧场成为体验业态的新选择。

“全球来看,中国已然成为第一个在新冠疫情影响下恢复经济增长的国家,十一月举办的第三届进博会上众多国外品牌的首次参与也印证了其对于中国消费市场的信心,上海凭借强韧的消费活力始终是国外品牌进驻中国市场的第一站。展望2021年,将有超百万新增供应涌入非核心商圈,部分项目因疫情影响将开业时间推迟,相对延长的筹备期为开发商提供更多打造特色商业的可能。品牌与业主双方对市场预期向好,有望带动租金加快恢复正增长。”

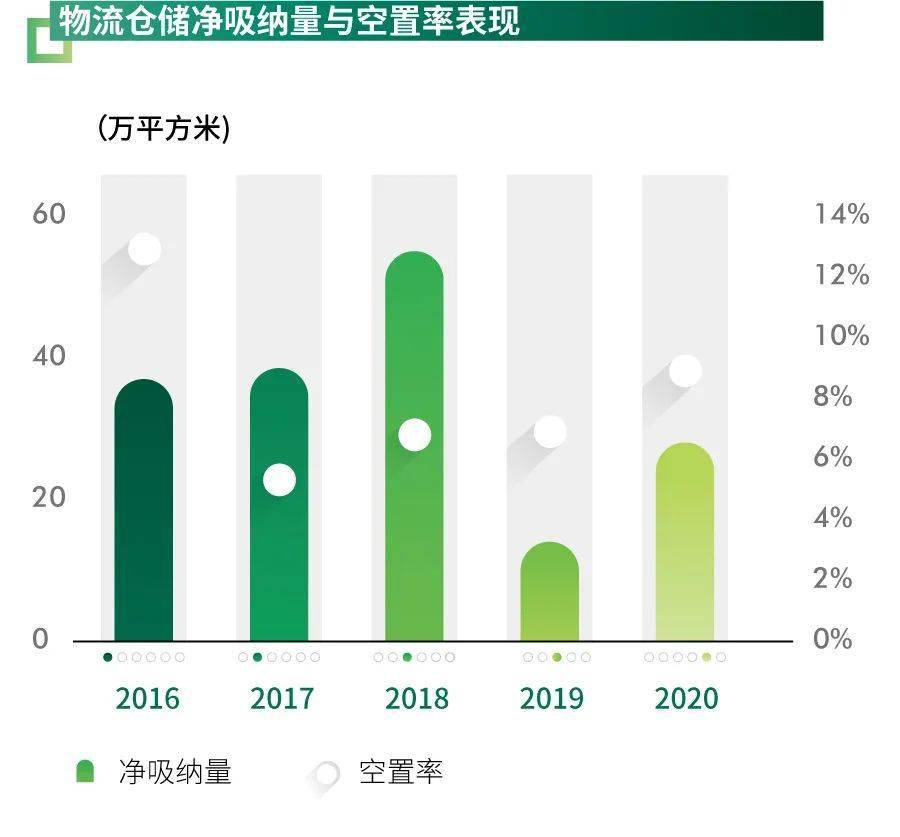

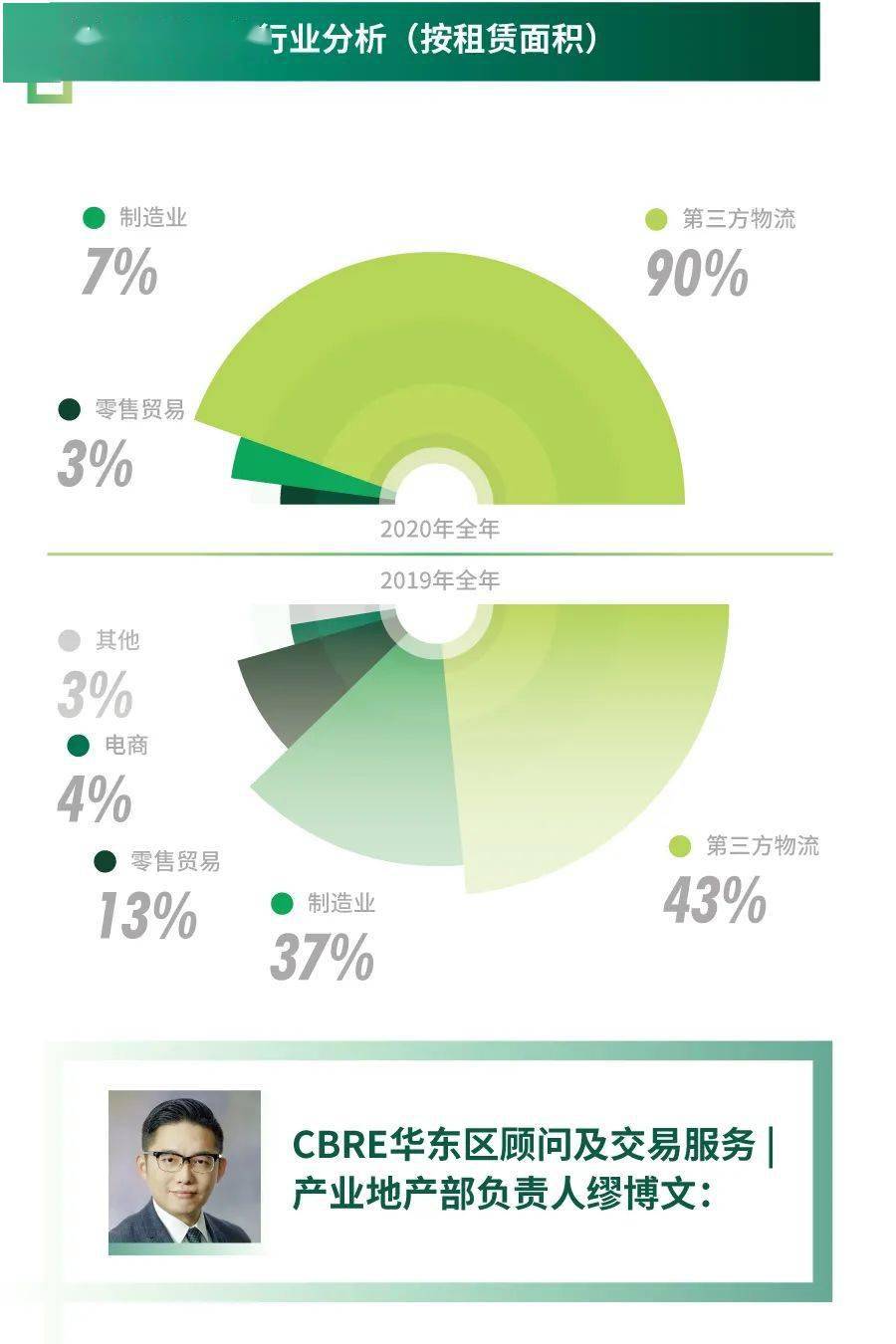

全年物流市场录得七个项目,共计42.8万平方米的新增供应,高于过去5年历史平均值。随着经济转正、消费回暖,外贸平稳增长,上海物流市场稳步上扬。 第三方物流主导全年租赁成交,同时电子制造业与医药类租户需求保持活跃。坚持创新发展并借助科技实现供应链升级是很多企业实现长远发展的策略,如近年顺丰不断扩大业务版图,今年扩充布点青浦、松江与浦东机场,更将新业务(即时配、冷运到店、精温专递)打造成为未来利润新增长点,同时运用科技赋能(物流全过程线上智能化)以及加大推广使用新能源车等措施均为其降本增效、逆势增长提供了助力。

年末全市空置率录得8.2%,仍处于较低水平。在CBRE监测的13个在沪主要物流市场中,除金山与外高桥受新增供应的影响空置率较高以外,有8个子市场空置率均在10%以内下,其余满租。个别子市场由于受到严格的注册落税要求的影响,去化速度放缓。年末全市平均租金继续保持上扬态势,同比增长1.7%至每月每平方米人民币47.9元。

“2021年计划上市的物流新项目总量约有88万平方米,将在一定程度上缓解供不应求的局面。 消费、第三方物流、高端制造等三大主流租户持续扩张,未来高标仓需求坚挺。同时后疫情时期,冷库需求大幅上涨,冷库将从过往相对单一的模式向应用场景及运营模式等多元化的方向发展。此外5G网络的快速建设与部署,将为智慧物流发展带来更多利好,通过数字化、智能化转型来实现降本增效。5G在物流仓储、运输及安全等诸多层面都将起到重要作用,相信未来5G+物流的市场前景也将更加广阔。”

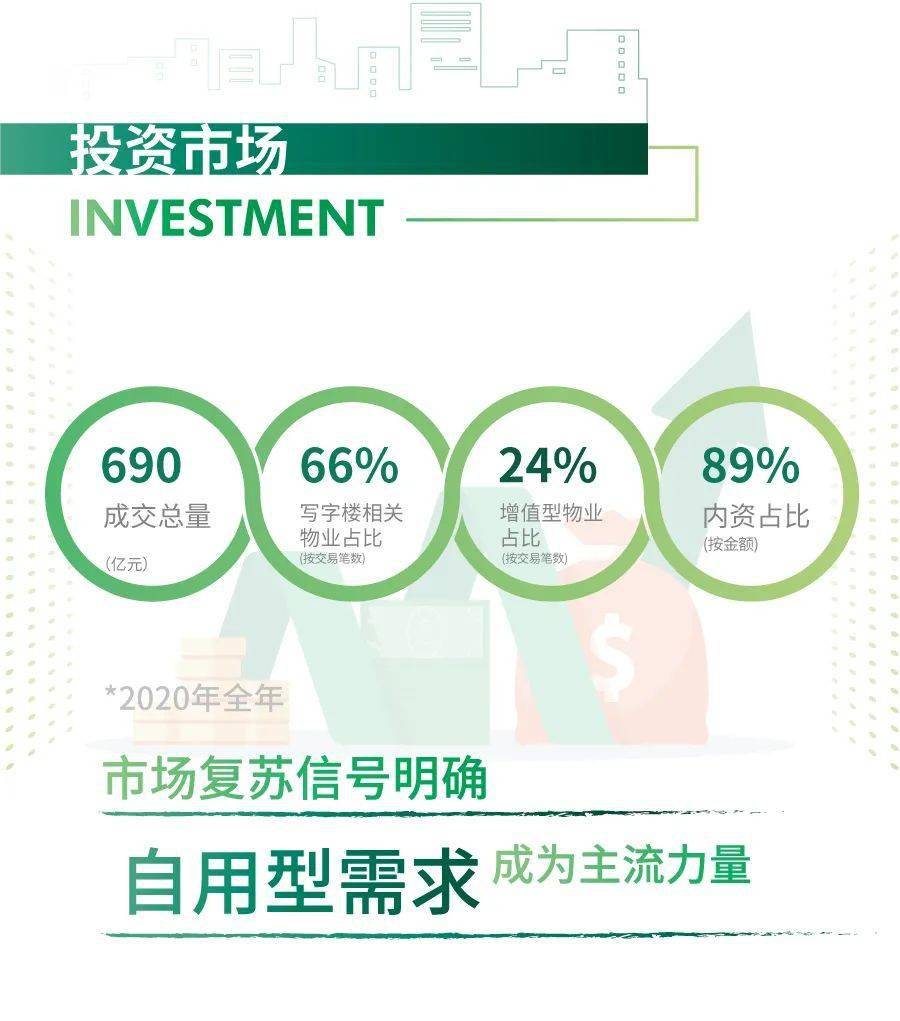

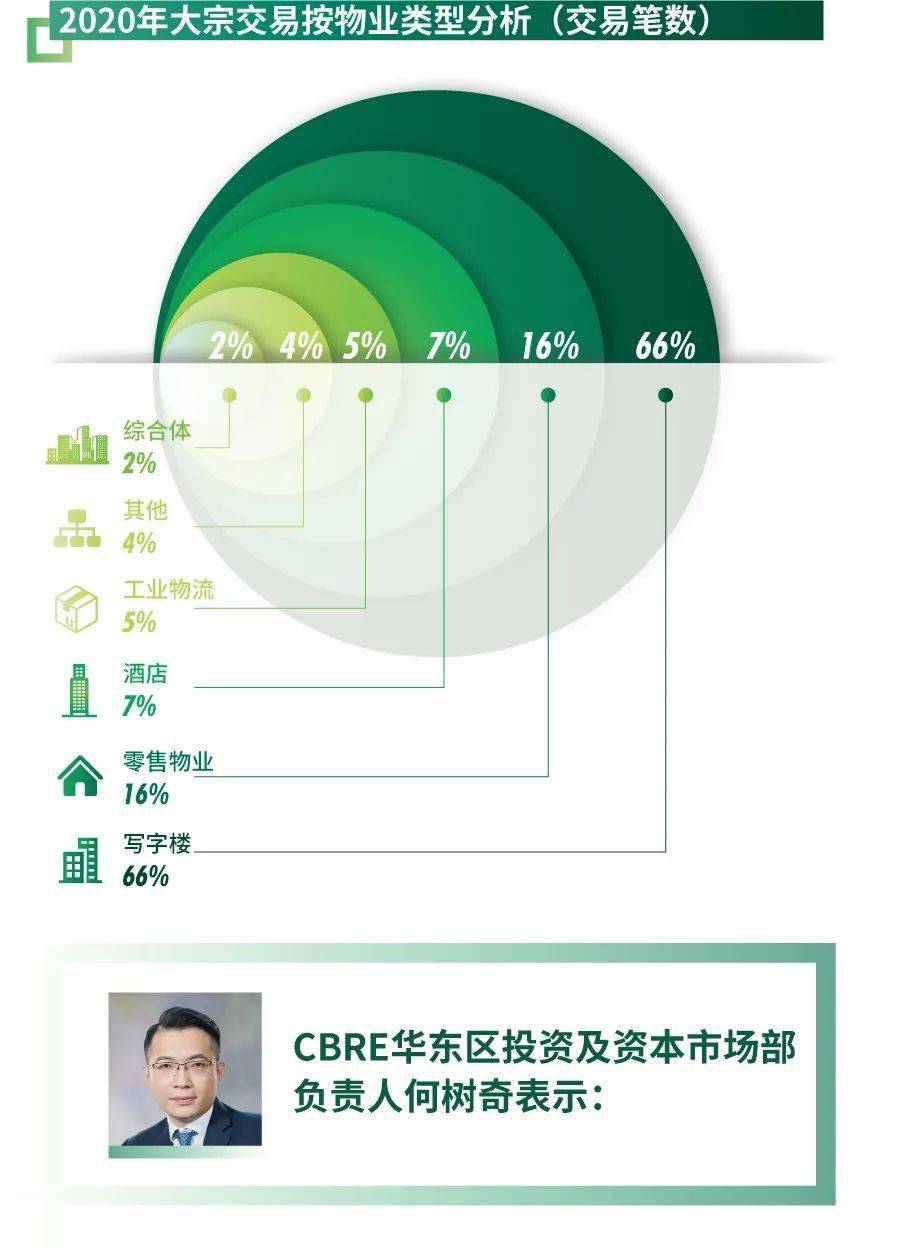

2020年上海的大宗交易市场共录得了64笔交易,累计成交总额达690.37亿元人民币。从买方分析,区别于过去以投资者为主导的市场模式, 2020年自用买家支撑起了上海投资市场的半壁江山,累计购置27幢总部写字楼,在总交易金额中的占比达到61%。这些自用买家多来自传统金融及泛TMT企业,显现近期上海着力发展金融及科创领域,已获得了企业们积极的响应。

在疫情冲击下,大宗投资型交易的投资需求较过往疲弱,全年投资类型成交仅录得252.90亿元人民币。 但进入下半年后市场复苏信号逐步明确,投资型交易额已连续两个季度实现环比大幅增长。其中表现最为活跃的是资金周期长、跨周期投资的保险机构,近期接连在上海热门商务板块收购优质写字楼。而外资机构投资者则在长租公寓、零售物业、园区写字楼以及物流地产等多个领域动作频频。

投资回报率的变化上,全球经济走弱叠加营商环境的整体变化造成投资者普遍信心不足,对写字楼及零售物业等商业地产的投资回报上要求获得更高的风险贴水,两者的净市场投资回报率在年中上有所上调,至四季度保持稳定在4.5%的水平。与此同时, 2020年物流地产投资则呈现较强的抗周期趋势。由于上海的物流用地供地吃紧加上租户需求坚挺,物流资产出租率普遍居高不下,同时租金仍有稳定的增幅,因而成为了资本追逐的风口。在投资需求涌现的情况下,物流资产的投资回报率在本季度逆势下降0.05个百分点至5.20%。

“未来六个月,中国经济的复苏速度将超前于其他成熟经济体,这将吸引更多海内外的机构资本在商业地产领域进行配置。其中上海作为国内最为成熟的商业地产市场之一,将继续为各类投资者所密切关注。由于短中期内预计投资者对于投资回报率的设定仍偏向保守,因此 我们建议有计划出售资产的业主应适当调整对于价格的预期以促成交易。在投资标的的选择上,我们建议投资者多关注位于租赁需求旺盛且金融及TMT产业集聚板块内的写字楼及商务园区,以及受益于城市化和消费升级长期驱动下的零售资产及中高端长租公寓的投资机会。”

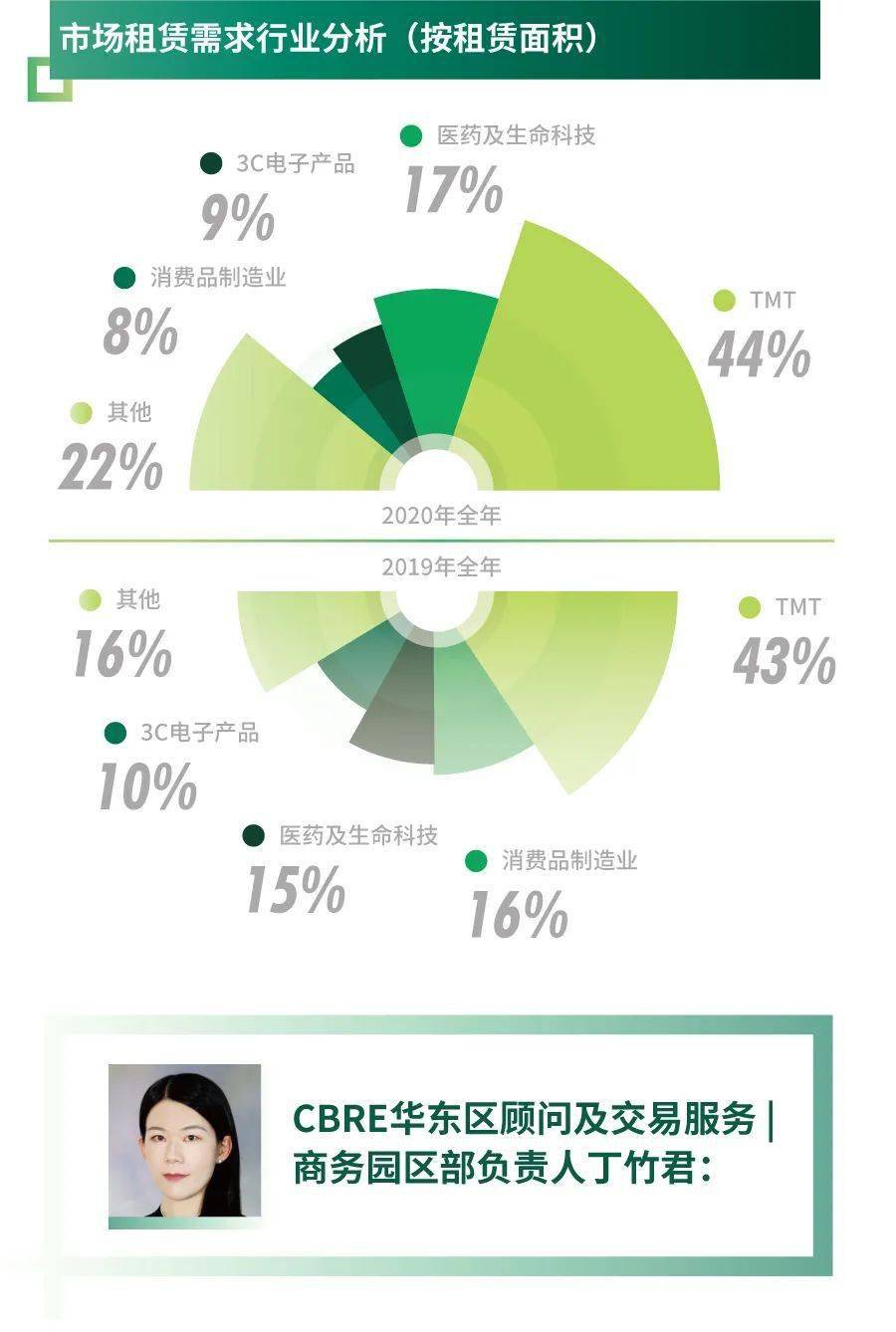

2020年上海商务园区写字楼市场共录得9个新项目入市,共计49.5万平方米。近半数供应推迟入市时间,一定程度上缓解市场供应压力。商务园区需求总体表现活跃。TMT与生物医药行业在疫情中的快速成长令上述产业集聚的漕河泾和张江板块的去化尤为强劲。此外,3C电子产品、消费品制造业与能源化工行业亦在金桥、临空及浦江等子市场录得成交。受益于成熟子市场优质项目的快速去化,整体市场空置率与去年基本持平,全年租金报价同比下调0.8%。

“未来一年,商务园区市场预计有超过80万平方米的新增供应交付。 在近日发布的上海十四五规划建议中特别提出“3+6”产业布局,即上海将推动集成电路、生物医药、人工智能三大先导产业规模翻倍,加快发展电子信息、汽车、高端装备、先进材料、生命健康、时尚消费品六大重点产业。相信随着经济态势与营商环境逐步转好,相关产业的高速发展将为商务园区市场增添多元活力,注入强大动能。”

了解更多联合办公出租

了解更多写字楼租赁

行业资讯

行业资讯

楼盘解析

楼盘解析

上一篇

上一篇

沪公网安备31010702008220

沪公网安备31010702008220